Report zu Green Buildings

Jeder vierte Euro, der in Deutschland im vergangenen Jahr in Gewerbeimmobilien investiert wurde, floss somit in nachhaltig zertifizierte Gebäude. Dies ergibt die Analyse von BNP Paribas Real Estate.

„Nachhaltige, ESG-konforme Gebäude sind vom Trend zum „Must-have“ geworden“, so Hermann Horster, Head of Sustainability von BNP Paribas Real Estate. „Sicherlich leistet das gesamtgesellschaftlich gestiegene Umweltbewusstsein hier seinen Beitrag“. Treiber der Entwicklung ist aber ganz klar die EU mit der neuen Taxonomie- und Offenlegungsverordnung (Sustainable Finance Disclosure Regulation, SFDR). Erstmals gelten gesetzliche Kriterien (Taxonomie) und Kategorien (SFDR) für nachhaltige Investmentprodukte. „Mit MIFID II sind in diesem Jahr Immobilienfonds, die nicht Artikel 8 oder 9 der SFDR entsprechen, in der Anlageberatung als nicht nachhaltig zu benennen. Dementsprechend nehmen Artikel 8- oder 9-konforme ESG-Fonds in Deutschland und Europa nach Anzahl und Anlagevolumen erheblich zu“, erläutert Horster.

Auch die Anzahl der zertifizierten Gebäude steigt weiter. Trotz der neuen EU-Richtlinien bleiben aber Unsicherheiten, denn die Verordnungen sind weder abschließend definiert noch sind zusätzliche ESG-Kriterien aktuell verbindlich. Darüber hinaus leiden viele Transaktionen unter einer ungenügenden ESG-Datenbasis. Zertifikate sind ein gutes Hilfsmittel, um Investorenanforderungen besser gerecht zu werden.

Nachhaltigkeit im Fokus der Investoren

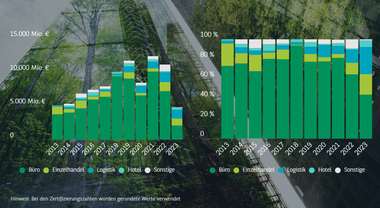

Das Transaktionsvolumen mit zertifizierten Green Buildings erreicht 2021 mit rund 12,4 Mrd. € einen neuen Rekord. Der relative Anteil der zertifizierten Gebäude an den Einzeldeals liegt 2021 mit knapp 26 % ebenfalls auf einem Allzeithoch. Beim Vorjahresvergleich kann das Investmentvolumen zertifizierter Objekte sogar eine dynamischere Entwicklung verzeichnen als die nicht zertifizierten Gebäude.

Besonderes institutionelle Core-Anleger waren 2021 wieder sehr aktiv im Marktsegment der Green Building-Investments. Mit Versicherungen (59 %), offenen Fonds (55 %) und geschlossenen Fonds (53 %) investierten gleich drei Käufergruppen mehr als die Hälfte ihres Anlagevolumens in zertifizierte Green Buildings. Rund 87 % des Investmentvolumens entfällt auf die A-Standorte. Im Jahr 2021 standen besonders Berlin (3,2 Mrd. €), Frankfurt (3,1 Mrd. €) sowie München (2,5 Mrd. €) hoch im Kurs bei den Green Building-Investoren.

Büroimmobilien bleiben die dominierende Assetklasse

Büroobjekte waren auch 2021 die wichtigste Assetklasse auf dem Green Building-Investmentmarkt, was unter anderem auf das große Interesse der Mieter an zertifizierten Büroflächen zurückzuführen ist. Eine dynamische Entwicklung ist auch bei den Logistikobjekten festzustellen, die mit 8,2 % im Jahr 2021 wieder den zweithöchsten Anteil beitragen. Besonders bei Büroimmobilien ist der Bedeutungszuwachs von zertifizierten Gebäuden ersichtlich: Knapp 38 % (2020: 34 %) des investierten Büro-Investmentvolumens wurde für Green Buildings ausgegeben. Der zweitgrößte Anteil von Green Buildings entfällt auf die Assetklasse Logistik (16,5 %), was nicht zuletzt auf angelsächsische Projektentwickler zurückzuführen ist, die besonderen Wert auf Green Building-Zertifikate legen.

Auch 2021 konnte wieder ein deutlicher Anstieg der Anzahl von Zertifizierungen festgestellt werden. Mittlerweile sind rund 2.600 Gebäude in Deutschland zertifiziert. Die Vergabe von Green Building-Zertifikaten entwickelt sich analog zu den aktuellen Markttrends, sodass vor allem die Bedeutung der Logistikobjekte zugenommen hat, wohingegen sie im Einzelhandel rückläufig ist.

Deutlicher Marktführer im Bereich der Green Building-Zertifikate bleibt DGNB vor BREEAM und LEED. Seit 2019 konnte sich BREEAM etwas von LEED absetzen.

Perspektiven

„Der Aufschwung der Investments in grüne Gewebeimmobilien und ESG-konforme Fonds sowie der Zuwachs der Zertifizierungen im Bestand wird sich voraussichtlich fortsetzen. Die Verunsicherung der Branche, ausgelöst nicht zuletzt durch uneinheitliche ESG-Anforderungen und noch nicht zu Ende deklinierte Verordnungen aus Brüssel hat zum signifikanten Bedeutungszuwachs der Gebäudezertifikate beigetragen, unter anderem die sozialen Kriterien sind noch in der Abstimmung. Die Immobilienbranche unternimmt darüber hinaus enorme Anstrengungen, um den gestiegenen ESG-Anforderungen gerecht zu werden. Dies geschieht mit Hilfe neuer Scoring-Tools wie ECORE, Klimatools wie CRREM sowie unternehmenseigener Analysen und unterstreicht die großen Bemühungen, eine ausreichende Datenbasis im Bestand herzustellen. Zu hoffen ist, dass sich durch ECORE sowie die durch weiteren Standards und Tools die Datenverfügbarkeit verbessert und so die zur Zeit noch mangelnde ESG-Transparenz im Asset Management und bei Transaktionen im Zuge einer immer besseren Datenverfügbarkeit zunehmend erhöht. Denn die Branche benötigt ein gutes Instrumentarium an Scorings, Klimapfaden und Zertifizierungen, um den zunehmenden Anforderungen des Gesetzgebers, der Investoren und anderer Stakeholder besser gerecht werden zu können“, fasst Hermann Horster die Aussichten zusammen.