„Big Five“ dominieren Millardenmarkt

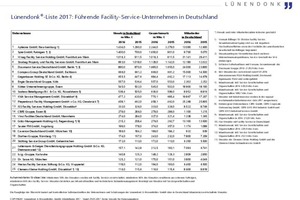

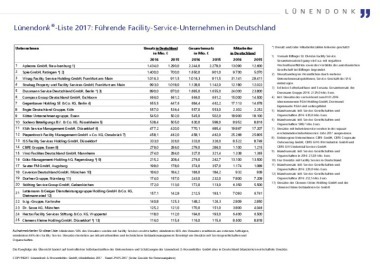

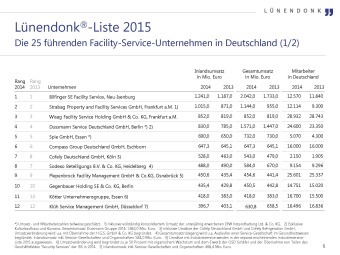

Wenn es um den Umsatz geht, sind Apleona, Spie, Wisag, Strabag und Dussmann die „Big Five“ der FM-Branche. Laut aktueller Lünendonk-Liste beherrschen die fünf Unternehmen den Markt und setzen sich von ihren Konkurrenten immer schneller ab.

Mit dem Rückgang der Flüchtlingszahlen sowie der nahezu abgeschlossenen Vergabe der Bewachung militärischer Anlagen schwächt sich die Sonderkonjunktur für den Facility-Management-Markt (FM) in Deutschland allerdings ab. Somit kommen die 25 führenden Facility-Service-Anbieter (FS) nicht an das Wachstum des Jahres 2015 (+8 %) heran. Trotzdem übertreffen sie mit einem durchschnittlichen Anstieg der Inlandsumsätze um 5,2 % die eigene Prognose für 2016 um 0,8 Prozentpunkte (bereinigt um Ausreißer). Auffallend im Markt sind das überproportionale Wachstum von Apleona, Klüh, Stölting und Wisag sowie die Übernahmen von Spie (u.a. SAG) und Gegenbauer (RGM).

Die Leistungstiefe der FS-Anbieter nimmt unterdessen weiter zu. Neben der viel diskutierten Verzahnung von Services durch die Digitalisierung steigt die Nachfrage nach Telefonzentralen sowie IT-Helpdesks. Das sind Ergebnisse der Lünendonk-Liste und -Studie 2017 „Facility-Service-Unternehmen in Deutschland“, die das Marktforschungsunternehmen Lünendonk (www.luenendonk.de) jetzt präsentierte.

Das Ranking im Überblick

Das Ranking ist traditionell nach Inlandsumsatz geordnet – bereinigt um Umsätze mit Servicegesellschaften und Organschaften sowie branchenfremden Einheiten. Aus Gründen der Vergleichbarkeit werden nur diejenigen Dienstleister berücksichtigt, die mehr als die Hälfte ihres Umsatzes mit Facility Services sowie mehr als 66 % des Geschäfts auf dem externen Markt erzielen.

Apleona und Wisag wachsen deutlich, Spie springt auf Platz zwei

Apleona (ehemals Bilfinger HSG) setzte auch im Geschäftsjahr 2016 den Wachstumskurs fort und führt mit 1.434 Mrd. € Inlandsumsatz die Lünendonk-Liste an 2017 (+11,2 %). Der Gesamtumsatz des Unternehmens stieg auf über 2,2 Mrd. €. Auf Position zwei liegt Spie mit 1,4 Mrd. € Umsatz. Neben organischem Wachstum sorgen mehrere Übernahmen für die Umsatzverdoppelung im Vergleich zum Jahr 2015. Vor allem das Service-Geschäft der akquirierten SAG schlägt hier zu Buche.

Ebenso wie Apleona wuchs auch Wisag Facility Service überproportional und überspringt damit erstmals die Umsatzgrenze von einer Milliarde Euro. Der Inlandsumsatz stieg um 11,5 % auf 1,016 Mrd. €. Nicht enthalten sind die Leistungen mit Industrie- und Airport Services. Durch das starke Wachstum von Spie und Wisag rücken Strabag Property and Facility Services sowie Dussmann Service auf die Positionen vier und fünf. Strabag generierte 2016 einen Inlandsumsatz von 993 Mio. € (-2,5 %), der Gesamtumsatz lag bei über 1,1 Mrd. €.

Dussmann wuchs im Inland um 2,3 % auf 890 Mio. €, der Gesamtumsatz stieg auf 1,7 Mrd. €. Seit 2017 agiert der Berliner Service-Dienstleister unter neuer Führung. Die Compass Group folgt mit 666 Mio. € auf Rang sechs (+0,7 %).

Gegenbauer springt mit RGM auf Rang sieben

Einen Sprung von Position elf auf sieben macht Gegenbauer. Das in die Top 10 aufgestiegene Berliner Unternehmen beteiligte sich mehrheitlich an RGM und erzielte einen konsolidierten Umsatz von 655,5 Mio. € (+46,4 %). RGM agiert weiter als selbstständige Marke. Trotz eines Umsatzanstiegs rutscht Engie dadurch mit 557 Mio. € auf Platz acht (+3,8 %). Rang neun belegt die Kötter Unternehmensgruppe mit 545 Mio. € (+8,6 %) – hier fallen vor allem die Umsätze mit Sicherheitsdienstleistungen ins Gewicht. Sodexo schließt mit 538,4 Mio. € die Top 10 ab (+6,6 %).

Die Top 10 erwirtschafteten in 2016 zusammen einen Rekordumsatz von 8,6 Mrd. € (2015: 7,5 Mrd. €). „Der überdurchschnittliche Anstieg ist sowohl organischer als auch anorganischer Natur“, sagt Thomas Ball, Senior Consultant und Autor der Lünendonk-Studie. „Die Marktkonsolidierung setzt sich fort – auch bei den führenden FS-Anbietern. In Zukunft werden vermutlich weitere Listenunternehmen ihre Selbstständigkeit verlieren.“

Zweistelliges Wachstum und Marktdynamik

Die Marktdynamik zeigt sich auch im zweistelligen Wachstum mehrerer Unternehmen. Klüh verbessert sich um einen Rang auf Position elf (477,2 Mio. €; +13,6 %). Piepenbrock folgt mit einem Inlandsumsatz von 458,1 Mio. € Umsatz. Nicht berücksichtigt sind hierbei Umsätze mit Industrieleistungen. ISS – in vielen europäischen Ländern Marktführer – rangiert mit 333 Mio. € Umsatz auf Position 13.

Von der positiven Entwicklung profitierte auch CBRE. Mit einem Umsatz von 279 Mio. € wandelt sich der bisherige „Management Agent“ zu einem der führenden internationalen Service-Anbieter in Deutschland und klettert durch einen konsolidierten Marktauftritt auf Rang 14. Vinci Facilities liegt mit 274 Mio. € auf Platz 15, Götz mit 215,2 Mio. € auf Rang 16.

Top 25 mit mehr als 12 Mrd. € Umsatz in 2016

Die Unternehmen zwischen Platz 17 und 25 generierten in 2016 jeweils zwischen 100 und 200 Mio. € Umsatz in Deutschland. Angeführt wird dieses Feld von Sauter FM mit 199 Mio. €. Auf den Rängen 18 und 19 folgen Caverion mit 186 Mio. € sowie Dorfner mit 174 Mio. €.

Stölting setzte das überdurchschnittliche Wachstum aus dem Vorjahr fort und belegt mit 172 Mio. € Platz 20 (+52,2 %). Im Vorjahr nahm der FS-Anbieter Rang 25 ein. Auf Position 21 rangiert Lattemann & Geiger mit 157,1 Mio. €, gefolgt von der b.i.g.-Gruppe (140,8 Mio. €).

Dr. Sasse und Hectas nehmen die Positionen 23 und 24 ein. Beide Unternehmen kennzeichnen im Vergleich zum direkten Wettbewerb signifikante Auslandsumsätze. In diesem Feld punkten auch Klüh und Sauter FM. Der Inlandsumsatz von Dr. Sasse lag im Jahr 2016 bei 125,2 Mio. €, der von Hectas bei 118 Mio. €. Clemens Kleine schließt die Lünendonk-Liste mit geschätzten 116 Mio. € ab.

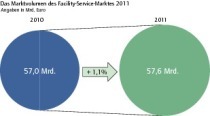

Stärkstes Marktwachstum seit 2008

„Nicht nur die Top 25 sind in Deutschland gewachsen“, erläutert Thomas Ball. „Externe Vergabe sowie Outsourcing sorgten volkswirtschaftlich für einen Anstieg der gesamten externen Facility-Services-Leistungen.“ Laut Lünendonk-Studie ist der Markt für externe Facility Services in Deutschland um 4,1 % auf 52,6 Mrd. € gestiegen. Die Top 25 haben daran einen Marktanteil von 23 % (Top 10: 16,5 %).

Studienbezug

Die Lünendonk-Studie zum Facility-Services-Markt erscheint im Juli 2017 und enthält Sonderkapitel über Digitalisierung sowie über ergänzende FM-Leistungen wie etwa IT-Helpdesk, Telefonzentralen sowie Hol- und Bringdienste. In die detaillierte Studie wurden über 70 FS-Unternehmen einbezogen. Sie kostet 2.000 € (zzgl. MwSt., inkl. Versand als PDF-Datei). Zudem liegen auch Marktanalysen über Österreich und Schweiz vor.