Facility Services für die Wohnungswirtschaft

Wie entwickelt sich der Markt für Facility Services in der Wohnungswirtschaft, welche Vergabestrategien verfolgen die Wohnungsunternehmen und wer sind die führenden Dienstleister? Im aktuellen Lünendonk-Themendossier „Facility Services für die Wohnungswirtschaft“ wird nicht nur der Markt für Facility Services analysiert, sondern auch ein genauer Blick auf die Herausforderungen und Trends in der Wohnungswirtschaft und die „Schlüsselrolle“ der FM-Dienstleister geworfen.

Die Bündelung und Professionalisierung von Facility Services in der Wohnungswirtschaft erlebt derzeit einen Boom. Früher war es üblich, dass lokale Einzelgewerke-Anbieter Einzelleistungen für größere Cluster von Wohnimmobilien übernahmen. Nun häufen sich jedoch die Meldungen, dass Eigentumsgesellschaften für größere Portfolios oder sogar ihren gesamten Bestand nur einen einzigen oder wenige Dienstleister beauftragen, die eine einheitliche Betreuung über unterschiedliche Services hinweg sicherstellen.

Gebäudedienstleistungen in der Wohnungswirtschaft bewegen sich in einem Spannungsfeld zwischen dem Wunsch der Mieter nach geringen Kosten bei hoher Qualität, komplexem Servicemanagement und einem kleinteiligen Anbieterfeld, das auf Eigentümerseite einen hohen Aufwand erzeugt. Die Anforderungen an die Bewirtschaftung von Portfolios mit Wohnimmobilien unterscheiden sich wesentlich von denen für Gewerbeimmobilien. Der Immobilienbestand von Produktions- und Dienstleistungsunternehmen ist auf die Erbringung von Dienstleistungen oder die Entwicklung und Herstellung von Produkten ausgelegt und nicht auf den privaten Rückzugsraum. Dementsprechend sind die Kosten und Services mit weniger Emotionen verbunden. Es handelt sich um wesentlich größere Liegenschaften und Auftragssummen.

Dieses seit jeher bestehende Spannungsfeld in der Wohnungswirtschaft verschärft sich. Der um sich greifende Personalmangel erschwert nicht nur den Dienstleistern die Personalsuche, sondern stellt auch die Wohnungsgesellschaften vor Herausforderungen.

Das Dienstleistermanagement bei Eigentümern von mittleren Beständen mit über 500 Wohneinheiten an mehreren Standorten ist komplex und bindet erhebliche Ressourcen. Es umfasst die Beauftragung, den Wechsel, die Kontrolle, die Rechnungsbegleichung und das Reklamationsmanagement. Dadurch stehen oft nicht genügend Ressourcen für weitere notwendige Tätigkeiten wie Mieter- und Sanierungsmanagement, An- und Verkauf sowie weitere Eigentümeraufgaben zur Verfügung. Wohnungseigentümer und Verwalter müssen Prozesse effizienter gestalten, da sie aufgrund begrenzten Personals und bevorstehender Pensionierungen vor Herausforderungen stehen.

Eine Möglichkeit zur Effizienzsteigerung ist die Reduzierung von Dienstleistungen auf weniger Partner, die größere Liegenschafts-Cluster betreuen. Gewerbeimmobilienbetreiber haben diese Entwicklung bereits in den letzten 20 Jahren vollzogen. In der Wohnungswirtschaft gibt es zwar unterschiedliche Rahmenbedingungen, aber auch hier kann durch die Bündelung von Services eine Entlastung erreicht werden.

Der Markt

Facility Services sind mit einem externen Volumen von 59,0 Mrd. € der größte B2B-Dienstleistungsmarkt in Deutschland. Dieser Querschnittsmarkt umfasst nur Unternehmen, die mehr als ein Gewerk anbieten. Reine Gebäudereinigungsunternehmen zählen ebenso wenig dazu wie Facility-Management-Unternehmen oder Grünpflege-Anbieter. Die Anteile, die von Facility-Service-Unternehmen erbracht werden, sind jedoch im Gesamtvolumen der Einzelgewerke enthalten. Facility Services werden hauptsächlich von mittelständischen und größeren Unternehmen sowie von der öffentlichen Hand genutzt. Privatpersonen reinigen und warten ihre Wohnung in der Regel selbst oder beauftragen Einzelgewerke. Die Wohnungswirtschaft nimmt eine Mittelposition ein: Als Unternehmen vergeben sie oft Aufträge an Einzelgewerke. Dies liegt auch an der Erwartungshaltung der Mieter nach kurzfristiger Erledigung. Diese Erwartungshaltung erschwert es Multidienstleistern, ihre Leistungen kostenoptimiert zu disponieren und wirtschaftliche Vorteile gegenüber Einzelgewerke-Anbietern zu realisieren. Auf der anderen Seite setzen privatwirtschaftlich organisierte Bestandshalter bereits heute stark auf gebündelte Facility Services.

Marktstruktur der Auftraggeber

Der Markt für Facility Services in der Wohnungswirtschaft wird wesentlich von den Strukturmerkmalen der Auftraggeber beeinflusst:

Organisationsform der Eigentümer (WEG, Genossenschaft, Privatwirtschaft inkl. Family Offices, kommunale Wohnungsgesellschaft und Sonstige wie Kirchen und Vereine)

Größe (unter 1.000 bis über 10.000 Wohneinheiten)

Konzentrationsgrad: geschlossener Bestand in Ballungsgebieten vs. überregionaler Streubesitz

Die Strukturmerkmale geben vor, ob eine Bündelung von Facility Services für Auftraggeber und Dienstleister eine wirtschaftlich sinnvolle Lösung sind.

Marktgröße

Die Gesamtausgaben für Wohnnebenkosten können aus dem Wohnungsbestand und den durchschnittlichen Ausgaben für Services wie Hauswart, Grünanlagenpflege, Winterdienst und Hausreinigung errechnet werden. Eine Berechnung des Marktvolumens für Facility Services in der Wohnungswirtschaft ist nicht einfach möglich. Neben den Ausgaben der Wohnhaushalte für Dienstleistungen muss auch der Anteil berücksichtigt werden, der über Facility-Service-Unternehmen und nicht über Einzelgewerke-Anbieter erwirtschaftet wird. Lünendonk & Hossenfelder hat führende Anbieter von Facility Services, die in der Wohnungswirtschaft tätig sind, um Angaben zu ihren Umsätzen gebeten. Für das Jahr 2022 beträgt der kumulierte Umsatz 805 Mio. Euro. Hinzuzurechnen sind die Umsätze von Unternehmen, die keine Angaben gemacht haben. Laut Schätzung belaufen sich die kumulierten Umsätze im Jahr 2022 auf 900 Mio. bis 1 Mrd. Euro.

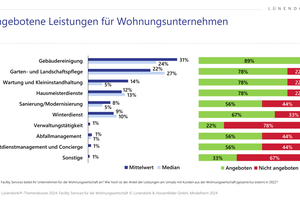

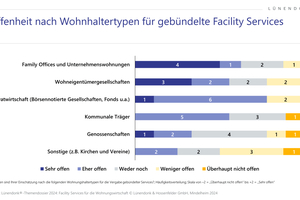

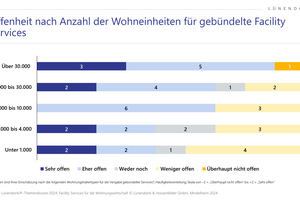

Vergabe von Facility Services

Welche Wohnungsgesellschaften sind gemäß führenden Facility-Service-Unternehmen besonders offen für eine gebündelte Vergabe? Wesentliche Strukturlinien im Markt sind der Typ des Wohnungshalters, die Bestandsgröße und die räumliche Verteilung beziehungsweise Konzentration der Wohneinheiten. Um dies zu vergleichen, hatten die teilnehmenden Dienstleister die Möglichkeit, ihre Einschätzung zur Offenheit für eine gebündelte Vergabe von Facility Services abzugeben. Die Einschätzung reichte von „überhaupt nicht offen“ bis „sehr offen“.

Vergabe-Bereitschaft

Besonders offen für eine gebündelte Vergabe sind Bestandshalter aus der Privatwirtschaft, Betreiber von Family Offices und Unternehmenswohnungen sowie Wohneigentümergesellschaften. Kommunale Träger werden im Mittelfeld verortet, Wohnungsgenossenschaften und sonstige Träger werden als am wenigsten offen wahrgenommen.

Es besteht ein deutlicher Zusammenhang zwischen der Größe des Wohnungsbestandes und der Offenheit für gebündelte Facility Services. Je mehr Wohneinheiten ein Wohnungshalter besitzt, desto größer ist die Bereitschaft, Facility-Service-Unternehmen zu beauftragen. Nach Einschätzung der teilnehmenden Dienstleister liegt die Schwelle für eine mehrheitliche Bereitschaft zur gebündelten Vergabe bei 4.000 Wohneinheiten.

Die Konzentration von Wohneinheiten in geschlossenen Beständen in Ballungsgebieten oder in überregional verstreutem Besitz hat weniger Einfluss auf die Offenheit für gebündelte Services als die Größe des Bestandes oder der Typ der Wohnungsgesellschaft. Sechs von acht antwortenden Unternehmen betrachten beide Konzentrationsformen grundsätzlich als offen. Es gibt jedoch einen Unterschied in der Stärke der Ausprägung: Bestandshalter mit Streubesitz werden als sehr offen wahrgenommen.

Beauftragung von Multidienstleistern oder Einzelgewerkanbietern?

Welche Gründe sprechen aus Sicht der befragten Dienstleister für eine Bündelung von Services bei einem oder wenigen Anbietern, welche Gründe sprechen für die Vergabe an Einzelgewerkeanbieter? Als Gründe für die Bündelung von Services wurden am häufigsten genannt:

höhere Qualitätsstandards und professionelle Prozesse

geringere Preise

weniger notwendiges Personal für die Dienstleistungssteuerung

größere Personalbestände beim Dienstleister und dadurch besserer Ausfallschutz

mehr Expertise, insbesondere in Bezug auf die gesetzlichen Rahmenbedingungen und deren Einhaltung

Demgegenüber sprechen für die Vergabe an Einzelgewerkeanbieter folgende Argumente:

mehr Wettbewerb unter Dienstleistern, um Unabhängigkeit und niedrige Preise sicherzustellen

vorhandene Kapazitäten respektive eine direktere Dienstleistersteuerung

politische Gründe, um mit regionalen/bekannten Unternehmen zusammenzuarbeiten, unabhängig von Qualität oder Preis

Die Beauftragung größerer Dienstleister erfolgt tendenziell stärker auf der Basis standardisierter Verträge, in denen die wesentlichen Parameter für drei bis fünf Jahre verbindlich vereinbart werden, wodurch der Auftraggeber mehr Planungssicherheit erhält. Für eine gebündelte Vergabe von Facility Services an größere Multidienstleister sprechen ein Abfedern des Personalausfallrisikos sowie der Aufbau professioneller und standardisierter Strukturen, um rechtssicher zu agieren. Ein professionelles Risikomanagement wird die finanzielle Stabilität beziehungsweise die Bonität des Dienstleisters ebenfalls mitberücksichtigen, um das Insolvenzrisiko des Auftragnehmers zu begrenzen.

Darüber hinaus sind in letzter Zeit in kurzen Intervallen die rechtlichen Rahmenbedingungen geändert worden. Tendenziell ist bei größeren, professionelleren Dienstleistern davon auszugehen, dass sie rechtskonform arbeiten und geleistete Arbeiten ordnungsgemäß dokumentieren. Investitionen in Wissensaufbau und notwendige Tools erfordert zudem eine Kapitaldecke, die nicht jeder lokale Anbieter aufweist, oder die Investitionen werden erst zu einem späteren Zeitpunkt getätigt.

Qualität und Preis

Neben der Offenheit für gebündelte Facility Services ist die Motivation für die Vergabeentscheidung relevant. Auf der höchsten Abstraktionsebene ist dies nach der Bewertung, ob ein Dienstleister eine gefragte Leistung überhaupt erbringen kann, die Abwägung zwischen einer möglichst preisgünstigen Dienstleistung oder einer hohen Leistungsqualität. Je nach Priorität des Auftraggebers konkurriert der Drittmarkt auch mit der Eigenleistung der Eigentumsgesellschaft.

Sechs der acht antwortenden Unternehmen sehen bei den Gesellschaften mit einer Eigentumsbeteiligung der Wohnungsnutzer einen klaren Schwerpunkt auf Qualität. Kommunale Träger, Family Offices und sonstige Träger werden nicht klar zugeordnet, privatwirtschaftliche Gesellschaften legen nach der Erfahrung der Anbieter eher Wert auf niedrige Preise als auf Qualität.

Dies ist eng verbunden mit der Auswertung nach Wohneinheiten im Besitz: Genossenschaften und WEGs weisen meist eine geringere Anzahl Wohnungen auf als kommunale oder privatwirtschaftliche Gesellschaften.

Wie der Angebotspreis einzuordnen ist, hängt auch von den Voraussetzungen und Strukturen der Auftraggeber ab: Eine Vollkostenrechnung berücksichtigt auch die Kosten für die Dienstleistungssteuerung und -verwaltung sowie die möglichen finanziellen Auswirkungen von angefochtenen Nebenkostenabrechnungen.

Insbesondere eine automatisierte Leistungsdokumentation, Rechnungsprüfung und ein automatisierter Rechnungsausgleich sollten bei der Bewertung der Angebote berücksichtigt werden. Insbesondere in Anbetracht des aktuellen und zukünftigen Personalmangels kann ein zunächst höherer Preis am Ende wirtschaftlich günstiger sein als ein vermeintlich günstiges Angebot.

Hinzu kommen neben den Verwaltungskosten auch die Erwartungshaltung und der Anspruch der Wohnungsnutzer: Eigentümer und Genossenschaftsmitglieder sind im Durchschnitt wohlhabender als Mieter und gewichten Qualität und Preis meist anders als finanziell weniger gut situierte Menschen.

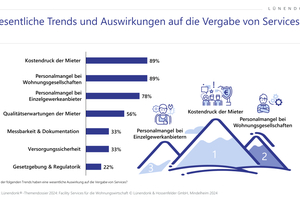

Themen und Trends

Welche Themen und Trends wirken auf das grundlegende Spannungsfeld für Facility Services in der Wohnungswirtschaft ein? Diese Analyse ermöglicht es, Ableitungen für die zukünftige Entwicklung zu formulieren. Die teilnehmenden Facility-Service-Unternehmen wurden gebeten, die wesentlichen Trends zu benennen, die sich auf die Dienstleistungserbringung auswirken. Neben dem gravierenden Personalmangel ist es derzeit der Kostendruck aufgrund steigender Mieten und Nebenkosten, der Wohnungseigentümer an die Grenzen ihrer finanziellen Belastbarkeit bringt. Demgegenüber stehen Qualitätserwartungen etwas hintan Messbarkeit/Dokumentation, Gesetzgebung und Regulatorik sowie Versorgungssicherheit sind etwas weniger wichtige aktuelle Trends.

Der Personalmangel wirkt sich unterschiedlich aus: Zum einen finden Wohnungsgesellschaften immer schwieriger Personal für die interne Verwaltung und damit auch für die Dienstleistungssteuerung. Auf Dienstleisterseite steigen Rekrutierungskosten, Fachwissen geht verloren und offene Stellen können nur mit längerem Vorlauf besetzt werden. Dies hat direkte Auswirkungen auf die Leistungsfähigkeit der Unternehmen und auf die Einhaltung der vertraglich festgehaltenen Reaktionszeiten. Folge ist, dass sich die Dienstleister auf lukrativere Aufträge konzentrieren und es so zu einem weiteren Auseinanderklaffen der Qualitätsschere zwischen Auftraggebern mit hoher Preissensibilisierung und denjenigen mit hohem Qualitätsanspruch kommt.

Der auf den Wohnungsnutzern lastende Kostendruck offenbart ein Spannungsfeld zwischen unterschiedlichen Interessen: Nebenkosten sind für die Wohnungsgesellschaften ein Kostenblock mit geringeren wirtschaftlichen Auswirkungen als die Kaltmiete, die für Kapitaldienst, Investitionen, Verwaltungstätigkeit und Gewinnerwartung relevant ist. Die Höhe der Nebenkosten wird dann wirtschaftlich relevant, wenn sie die zu vereinbarende Miethöhe aufgrund von am Markt nicht mehr akzeptierten Gesamtwohnungskosten beeinflusst. Indirekt profitieren Wohnungsgesellschaften von niedrigen Nebenkosten. Die Facility-Service-Anbieter benötigen auskömmliche Honorare, um eine hohe Leistungsqualität sicherzustellen.

Diese Debatte spiegelt sich nur bedingt in der öffentlichen Diskussion um Mietpreise und Wohnkosten wider. Gerade kommunale Wohnungsgesellschaften, aber auch die großen privatwirtschaftlichen Bestandshalter sehen sich unter großem Druck, Wohnkosten stabil zu halten und gleichzeitig in die energetische Modernisierung des Wohnungsbestandes in Deutschland zu investieren. Bei kommunalen Wohnungsgesellschaften kommt noch die Renditeerwartung der Kommunen hinzu, die oft über angespannte Haushaltslagen verfügen. Ein Spannungsfeld, dass unter den aktuellen politischen und wirtschaftlichen Rahmenbedingungen kaum auflösbar scheint. Anders gelagert ist die Situation bei WEGs, bei denen der Kostendruck insgesamt geringer ist und die eine hohe Leistungsqualität priorisieren. Hier stehen die Nebenkosten deutlich weniger in Konkurrenz zu anderen Wohnkosten und wirken sich nur durch die Höhe der Verwaltergebühr für den Auftraggeber der Serviceunternehmen aus.

Um die aktuelle Marktetablierung von Facility Services in der Wohnungswirtschaft zu verorten, wurden die führenden Dienstleister in dem Segment nach ihrer Einschätzung zur Marktreife nach einem vierstufigen Modell befragt:

Geringe Marktreife

Eine geringe Marktreife und ein Markt in der Entstehungsphase liegen vor, wenn ein gemeinsamer Marktbegriff nicht verbreitet und akzeptiert wird und sich die teilnehmenden Akteure anderen Märkten zugehörig fühlen. Das Anbieterfeld ist meist sehr heterogen aufgestellt und es gibt kaum Normen, die dem Markt eine Richtung geben und Standards anbieten. Der FM-Markt in Deutschland war Ende der 1980er/Anfang der 1990er Jahre in dieser Phase. Erst später wurde der Begriff als Querschnittsmarkt verbreitet. Pionierunternehmen bieten ein neues Leistungsangebot an und testen die Akzeptanz am Markt.

Entstehender Markt

Entstehende Märkte zeichnen sich dadurch aus, dass sich ein erster Markterfolg einstellt, der von anderen Unternehmen aufgegriffen wird. In der Frühphase sind kurze Innovationszyklen und das Ausprobieren von Lösungen typische Merkmale. In der Innovationsforschung sind es die Innovatoren und die „Early Adopters“, die erste Erfahrungen sammeln und auf Konferenzen über Potenziale und Chancen sowie eine mögliche Veränderung und Disruption des Marktes sprechen. Diese sogenannten Evangelisten genießen meist eine hohe Aufmerksamkeit.

Wachsender und reifender Markt

Der Übergang zum Mainstream ist gekennzeichnet durch die Weiterentwicklung und Standardisierung der Technik aus der zweiten Phase mit Blick auf den Operativbetrieb. Ein stark zunehmendes Kundeninteresse führt zu steigenden Umsätzen, die neue Marktteilnehmer anziehen. Dazu zählen bereits im Markt tätige Unternehmen, die sich bisher nicht als Teil des Neuen definiert haben und ihre Marketing- und Sales-Tätigkeiten anpassen, genauso wie neu gegründete Unternehmen oder solche, die eine Business Unit gründen. Ein weiterer wichtiger Indikator für einen sich etablierenden Markt, der im Mainstream ankommt, ist das Entstehen eines Ökosystems aus Verbänden, Beratungshäusern, Zulieferern, Fachmedien und Wissenschaft sowie eines Veranstaltungsportfolios, über das sich die Branche austauscht und verfestigt. Ein wachsender und reifender Markt ermöglicht im Vergleich zu den anderen Phasen häufig hohe Umsatzrenditen.

Hoher Reifegrad und Übergang zwischen den Phasen

Der vierte Haupttypus der Marktreife ist der konsolidierte Markt, in dem sich ein verfestigtes Anbieterfeld herausgebildet hat. Im Übergang von der dritten zur vierten Phase haben sich Unternehmen aus dem Markt zurückgezogen oder wurden übernommen. Die nun größer gewordenen zentralen Anbieter decken ein breiteres Leistungsangebot ab und richten sich an mehrere Kundengruppen mit unterschiedlichen Anforderungen. Der vorangeschrittene Reifeprozess hat zu einer Optimierung des Geschäftsmodells und der Geschäftsprozesse geführt, sodass die Markteintrittshürden unter anderem auch durch Normen und Richtlinien höher geworden sind.

Die vier hier beschriebenen Reifegradphasen wirken in beide Richtungen: Ein Markt mit hohem Reifegrad kann durch externe Faktoren oder einen technischen Entwicklungssprung wieder in eine dynamischere Phase gelangen oder gar ganz an Bedeutung verlieren. Es ist aber auch möglich, dass der Reifegradprozess in einer frühen Phase an Dynamik verliert, nie einen hohen Wert erreicht und der Markt in einer unreifen Form verbleibt.

Facility Services ein wachsendes Marktsegment

Obwohl die gebündelte Vergabe von Facility Services bei Wohnimmobilien weniger verbreitet ist als bei Gewerbeimmobilien, bewerten die analysierten Anbieter Facility Services für die Wohnungswirtschaft als wachsenden Markt. Besonders bei Wohnungsunternehmen mit einem Bestand von über 10.000 Einheiten ist die Anbieterstruktur bekannt und teilweise etabliert.

Gewinnt der Markt in den kommenden Jahren wie prognostiziert weiter an Reife, folgen sukzessive die noch nicht erschlossenen Teilsegmente wie die Gesellschaften mit kleineren Bestandsgrößen.

Erfolgsentscheidend wird sein, ob die von Facility-Service-Anbietern entwickelten branchenspezifischen Serviceprodukte angenommen werden. Dies erfordert jedoch einen kulturellen Wandel in der Wohnungswirtschaft, der etablierte Betriebskonzepte hinterfragt und sich neuen Ansätzen öffnet. Insbesondere kleinere und mittlere Wohnungsunternehmen könnten als Markttreiber agieren, da ein professionelles FM und gebündelte Vergabestrategien in dieser Gruppe noch weniger verbreitet sind. Die zukünftigen Anforderungen an den Immobilienbetrieb und Regularien werden ebenfalls eine entscheidende Rolle für die Marktdynamik spielen.

Ausblick

Der Ausblick auf die kommenden Jahre ist durchwachsen: Vieles spricht dafür, dass der Druck auf den Wohnungsmarkt weiter anhält. In Ballungsgebieten ist die Nachfrage nach Wohnraum trotz Homeoffice weiter hoch, der gesellschaftliche Druck auf energetische Sanierungen wird ebenfalls weiter hoch bleiben – nicht zuletzt wegen der deutlich gestiegenen Energiekosten. Somit ist ein Ende des Kosten- und Handlungsdrucks auf Wohnungsgesellschaften und Mieter nicht abzusehen.

Für ein professionelles Facility Management hat diese Ausgangslage Schatten- und Sonnenseiten: Der Druck auf das Budget für Wohnungsnebenkosten ist hoch und wird angesichts der steigenden Personalkosten weiter zunehmen. Auf der anderen Seite stehen die Vorzeichen aus Sicht der Branche günstig, dass die Wohnungsgesellschaften auf die demografische Welle mit einer Komplexitäts- und internen Ressourcenreduzierung reagieren müssen. Gerade mittlere Bestandshalter mit einer Vielzahl von Dienstleistungspartnern werden in den kommenden Jahren ihre Prozesse professionalisieren und sich auf das Kerngeschäft konzentrieren müssen. Steigt die Nachfrage nach gebündelten Facility Services wie von vielen Marktteilnehmern erwartet an, wird auch das Angebot erweitert und in den heute noch wenig attraktiven Nischen ausgebaut. Gründe für eine gegenläufige Entwicklung sind kaum erkennbar.